Aktuelle News

- Controlling & Finance Transformation – So machen Sie Ihre Finanz- und Controllingabteilung zukunftsfähig

- KI, Nachhaltigkeit und globaler Wettbewerb in Zeiten von „The Perfect Storm“

- S/4HANA-Umstellung im FICO-Bereich: Herausforderungen und Chancen

- Transferpreise – neuer Pflicht-Bestandteil der Dokumentation

Seminarangebot zu diesem Thema

Investitions-Controlling an aktuellen Beispielen aus der Automobilbranche

Ergänzend zu unserer letzten Fach-News zum Thema Investitions-Controlling passen die jüngsten Nachrichten aus der Automobilbranche. Die Übernahme von Hella durch Faurecia ist nicht nur eine riesige Investition, sondern zugleich auch ein Ausrufezeichen hinter dem Stichwort Businessplan.

Die allseits vermutete Konsolidierungswelle unter den Automobilzulieferern geht mit der Transformation eines ganzen Industriesektors in Richtung Elektronik und Digitalisierung einher. Ein Bereich den – sonst häufig zu hören – gerade die deutschen Automobilbauer (insbesondere die Zulieferer) über viele Jahre nicht konsequent vorangetrieben haben. Manche Kommentatoren nennen dies sogar sehr deutlich “verschlafen haben”. Damit ist nicht einmal die erste Reihe der Zulieferer (wie zum Beispiel Bosch, Continental, Schaeffler oder ZF), die sogenannten Tier-1-Zulieferer, gemeint. Diese haben die letzten Jahre selbst mit teils großen Übernahmen (zum Beispiel ZF mit den Firmen TRW und Wabco) versucht, eine starke Position in den zukunftsträchtigen Bereichen aufzubauen.

Leicht lässt sich als Außenstehender hier sagen, dass diese Investitionen spät kommen.

Aber es muss immer auch betrachtet werden, welche Möglichkeiten für eine Übernahme bestehen. Und da ist man unter anderem natürlich auch bei der Finanzierung. Das Geld für solche Investitionen kommt nicht selten aus dem Verkauf von Geschäftsbereichen, die künftig nicht mehr “zum Kerngeschäft” gehören sollen. So trennte sich beispielsweise Schaeffler erst kürzlich von seinem Geschäft mit Antriebsketten für Verbrennungsmotoren (vorbehaltlich der noch ausstehenden Zustimmung der Regulierungsbehörden).

Man könnte sich also angesichts der spät erfolgenden Käufe bzw. Verkäufe leicht einreden, dass “das Timing ja stimme”.

Aber das verkennt einige entscheidende Punkte im Rahmen der Investitionsrechnung und ignoriert zudem wesentliche Marktmechanismen. Zum einen gilt, dass mit immer offensichtlicher werdendem Veränderungsdruck einer Branche die Verkäufe von „alten“ Geschäftsfeldern zu immer niedrigeren Verkaufspreisen führen. Den Erträgen aus nicht zukunftsträchtigen Technologien stehen beispielsweise Restrukturierungs- oder Schließungskosten gegenüber. Gleichzeitig steigt der Preis für diejenigen, die spät versuchen, technologische Lücken durch Zukäufe zu schließen. Immerhin ist die Zahl geeigneter und interessanter Übernahmeobjekte begrenzt, sodass die Nachfrage den Preis treibt. Hierdurch entsteht bereits eine nicht unerhebliche Finanzierungslücke. Abhängig von der finanziellen Situation des Unternehmens kann dies bereits ein “show stopper” werden. Der Kapitalmarkt akzeptiert im Rahmen des Ratings nicht mehr alle Transaktionen, bzw. die geforderten Covenants engen den künftigen Handlungsspielraum nicht unerheblich ein. Aber auch bei Transaktionen die noch leistbar sind, ergibt sich der unerwünschte Effekt steigender Kapitalkosten aufgrund des steigenden Risikos.

Zum anderen ist durch die später erfolgte Transaktion (Kauf wie Verkauf) wertvolle Zeit verstrichen.

Im Rahmen der Diskontierung zeigt die Investitionsrechnung deutlich, dass Zahlungen in der fernen Zukunft weniger wert sind als Zahlungen, die in naher Zukunft liegen. Die späten Zahlungen gehen weniger stark in den Kapitalwert ein. Dieser Effekt ist umso ausgeprägter, je höher die Kapitalkosten sind. Den Anstieg hatten wir ja bereits als ein Ergebnis festgehalten. Nun trifft der Effekt der höheren Kapitalkosten aber Kauf und Verkauf nicht gleichermaßen, denn – wie ebenfalls bereits festgestellt – steigt der Betrag, den wir für die neuen Unternehmensteile zu zahlen haben an, während unsere Einzahlungen aus den Verkäufen sinken. Zudem erfolgt die Integration der neuen Geschäftsbereiche später als bei Wettbewerbern. Die Nutzung der neuen Technologien und ihre Umsetzung in verkaufsfähige Produkte erfolgt ebenfalls später oder mit mehr Zeitdruck (gleich mehr Kosten). Die erwarteten Einzahlungsüberschüsse fallen damit schwächer aus oder fallen später an, was sich wiederum negativ auf den Kapitalwert auswirkt.

Damit stellt sich bei der Investitionsrechnung (ob Maschine oder Geschäftsfeld) die Frage nach der optimalen Nutzungsdauer.

Aus den obigen Ausführungen ist leicht ableitbar, dass es nicht sinnvoll ist, ein Geschäft nur deshalb weiter zu betreiben, weil es positive Zahlungsüberschüsse generiert. Vielmehr ist diese zu berechnen unter der Berücksichtigung sich verändernder (Ver-)Kaufpreise und sich verändernder Kapitalkosten. Wir sprechen also über die Ergänzung eines strategischen Investitionsportfolios durch geeignete Zahlen. Eine Rechnung, die nach Einschätzung des Autors viel zu selten vorgenommen wird. Hinzu kommt, dass eine solche Rechnung auf den strategischen Annahmen über die Zukunft basiert.

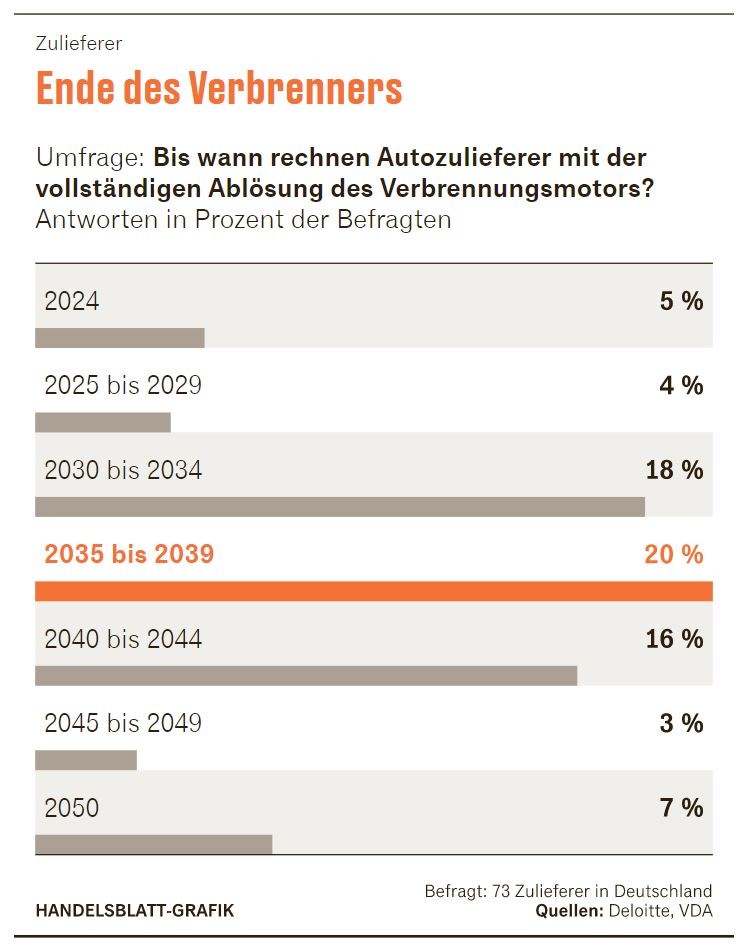

Diese Kernaufgabe des Businessplans, aus der Strategie heraus Zahlen abzuleiten, um Aufwand/Ertrag bzw. Ein-/Auszahlung für eine integrierte Rechnung zu erzeugen, braucht zumindest eine grobe Einschätzung von Zeiträumen oder Zeitpunkten. Wie schwierig dies sein kann, zeigt die obige Grafik. Davon hängt aber nicht nur ab, wie lange mit einer alten Technologie Zahlungsüberschüsse erzielt werden, sondern auch in welcher Höhe. Umgekehrt könnte man fragen: Wie schnell kommt man mit den neuen Produkten/Dienstleistungen nicht nur aus der Verlustzone sondern erwirtschaftet einen angemessenen Kapitaldienst (auch für die Eigentümer)? Wobei schon die Unterscheidung zwischen Gewinn und Cash bei solchen Entscheidungen leider nicht immer sauber gehandhabt wird. Meist wird fälschlich nur auf den Gewinn geschaut. Dieser fällt gerade anfangs meist eher gering aus. Das senkt den Anreiz, in Zukunftstechnologien zu investieren. Schnell wird dann noch einmal in alte Technologien mit aktuell noch guten Ergebnissen investiert. Auf lange Frist kostet dies aber Zeit und Ressourcen, die man sinnvoller auf die Zukunft hätte verwenden können. Oft muss man rückwirkend sagen, dass es sich um Fehlinvestitionen gehandelt hat.

Fehlinvestitionen sind aufgrund der langen Bindungswirkung von Investitionen bereits in guten Zeiten für viele mittelständische Unternehmen schwer zu verkraften.

Soll man in einer alten Technologie verbleiben und möglichst lange die Restgewinne ausschöpfen, soll man stattdessen altes und neues Geschäft parallel verfolgen oder soll man den Sprung wagen und sich von Altem trennen, um sich vor allem den neuen Produkten und Dienstleistungen zuzuwenden? Die Entscheidung kann niemand mit Sicherheit treffen. Dazu sind die Einflussfaktoren zu vielfältig. Aber damit haben wir eine ganz andere Diskussionsebene betreten: Neben der in der letzten Fach-News diskutierten Qualität der Rechnung diskutieren wir hier vielmehr über die Qualität der zugrunde liegenden Zahlen. Es gilt die alte Regel: Die Zahlen stimmen nur, wenn die Annahmen stimmen. Schaut man sich in der ersten Grafik an, wie weit die unterschiedlichen Einschätzungen auseinanderfallen, dann stellt sich automatisch die Frage nach Verzerrungen bei der Informationsaufnahme oder Informationsverarbeitung – neudeutsch “Bias” genannt.

Fragen Sie sich selbst kritisch: Was wird getan, um diesen Effekt bei Ihren Investitionsentscheidungen zu begrenzen? Bestehen Mechanismen wie z. B. definierte Prozesse, Vorgaben an Investitionsanteil, geschulte Mitarbeiter, o.ä., die mögliche Verzerrungen aufdecken? Haben Sie neben dieser Vermeidung von Fehlern auch einmal daran gedacht, Heuristiken zu etablieren, die qualitätsverbessernd auf die Rechnung wirken?

Eingangs war die Rede von den Tier-1-Zulieferern. Diese haben allein aufgrund ihrer schieren Größe die notwendigen Ressourcen, um sich um solche Fragen systematisch mit eigenen Abteilungen und Stäben zu kümmern. Je kleiner die Unternehmen und je weniger spezialisiert gearbeitet wird, desto leichter passieren vermeidbare Fehler. Angesichts des finanziellen Schadens von Fehlinvestitionen sollte nicht nur das fachliche Wissen der Mitarbeiter verbessert (und regelmäßig aufgefrischt) werden. Das obere Management selbst ist eine genauso große Gefahr für Fehlentscheidungen. Gerade die wichtigsten Entscheidungen – und das sind große Investitionen nun einmal – werden von der Unternehmensleitung getroffen. Gerade diese aber unterliegt beispielsweise dem Overconfidence-Bias besonders häufig. Eine Beratung oder Schulung hilft auch hier, wesentliche Fehler zu vermeiden. Dass dadurch auch Haftungsfragen im Sinne der Business Judgement Rule (BJR) vermieden werden können, sollte für Geschäftsführer, Vorstände (aber auch den Beirat bzw. Aufsichtsrat) ein weiterer Anreiz sein, professionelle Hilfe in Anspruch zu nehmen.

Der Automobilindustrie als einer der wichtigsten deutschen Branchen kann man nur wünschen, dass sie ihre weltweit herausragende Stellung halten kann. Sie ist ein wesentlicher Faktor für den deutschen Arbeitsmarkt als direkter Arbeitgeber und auch indirekt für viele andere Branchen, z. B. über die Beeinflussung der Konjunkturentwicklung.

Autor: Dipl.-Oec. Guido Kleinhietpaß. Partner, Trainer und Consultant der CA controller akademie