Was macht ein gutes Beteiligungs-Controlling aus?

In unserer globalisierten Welt sind der Erwerb und das Halten von Unternehmensbeteiligungen schon längst zum Standard geworden. Nicht nur große Konzerne, sondern auch mittelständische Unternehmensgruppen agieren international über eigens gegründete oder aber erworbene Tochtergesellschaften. Hierfür ist ein funktionierendes Beteiligungs-Controlling unerlässlich.

Doch was sind die Ansatzpunkte für ein „gutes“ Beteiligungs-Controlling?

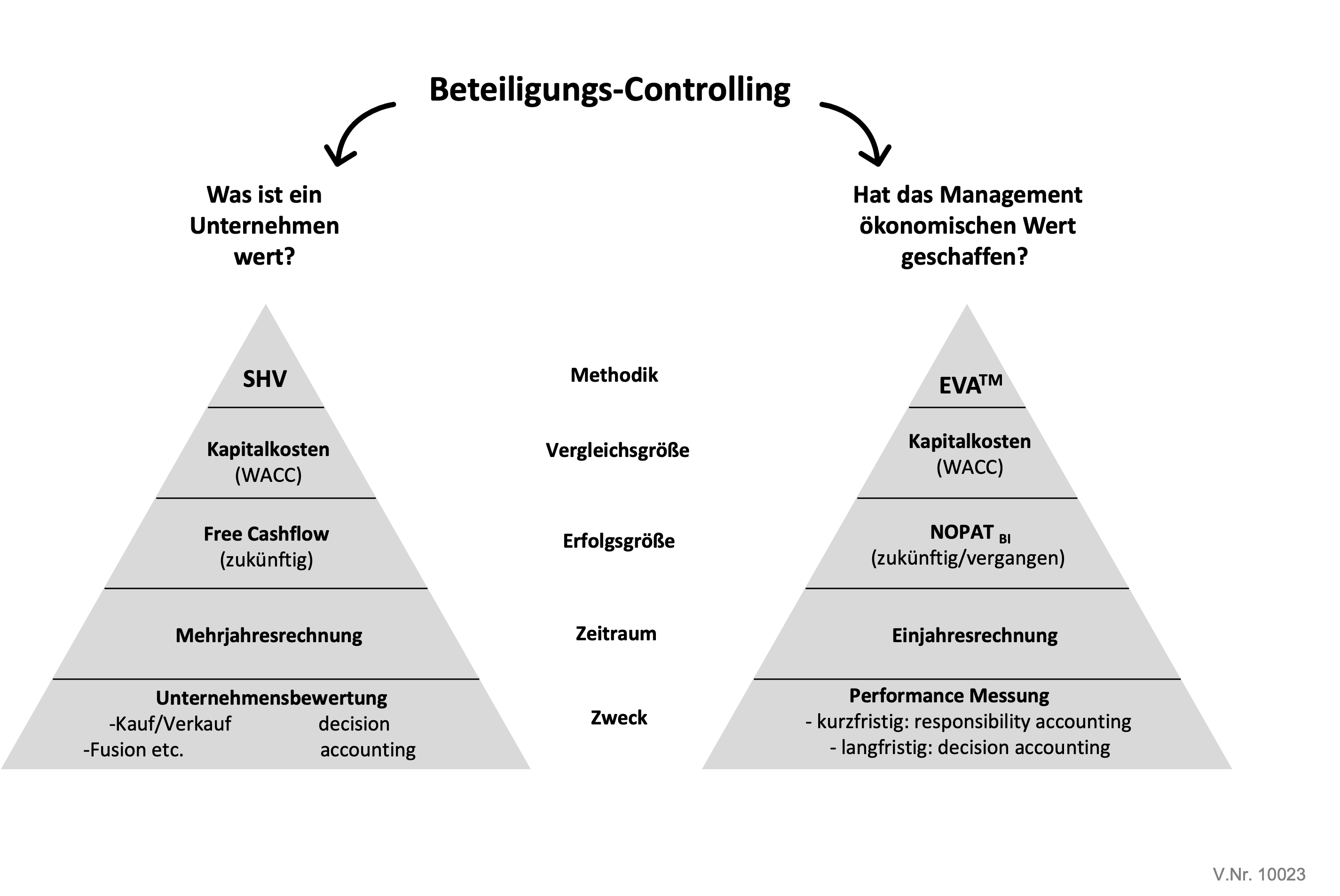

Aus unserer Sicht gilt es dabei zwei Kernfragen zu unterscheiden (vgl. Abbildung). Die erste Frage stellt sich vor der Akquisition: Was ist dieses Unternehmen (für uns) wert? Gemäß dem heutigen Standard zur Unternehmensbewertung, der Discounted-Cashflow-Methode, bemisst sich der Nutzen einer Investition an den Cashflows (Zahlungsmittelzuflüssen), die diese Investition dem Eigentümer in der Zukunft bringt. Potenzielle Chancen und Risiken eines Unternehmens werden im Rahmen einer Due Diligence erhoben und quantifiziert. Die im Anschluss ermittelten Free Cashflows werden mit den gewogenen Eigen- und Fremdkapitalkosten („WACC“) diskontiert und bilden den Einstieg in die Kaufpreisverhandlungen. Oftmals geht hier schon „das Rennen verloren“. Zu optimistische Erwartungen, Machtstreben und Risikoblindheit führen oftmals zu völlig überzogenen Kaufpreisen, die später im Rahmen von Wertminderungen beim Käufer aufschlagen. Der (spätere) Beteiligungs-Controller sollte bereits an dieser Stelle eingebunden werden.

Die zweite Frage der Abbildung unten stellt sich nach der Akquisition: Haben wir mit dieser Beteiligung im letzten Jahr Wert geschaffen, sprich: mindestens unsere Kapitalkosten verdient? Diese Frage zielt in die Vergangenheit, es geht um eine Performance Messung. Die maßgebliche Erfolgsgröße (hier: NOPATBI – Net Operating Profit After Tax Before Interest, oft auch einfach EBIT) ist wieder den Kapitalkosten gegenüberzustellen, in der Einjahresbetrachtung im Sinne einer schlichten Subtraktion. Das Ergebnis wird gerne EVATM genannt – Economic Value Added TM1. Im Deutschen könnte man das als “Übergewinn über das erforderliche Maß hinaus“ – d.h. die gewogenen Kapitalkosten – bezeichnen. Dabei wird die Performance Messung der Beteiligung oftmals erheblich erschwert durch steuerliche Einflüsse für die Transfer- bzw. Verrechnungspreisbildung im Konzern.

Sie sehen: Die Anforderungen an den Beteiligungs-Controller sind hoch. Sowohl fachlich (steuerliche Aspekte, Accounting-Themen wie z.B. Konsolidierung) als auch persönlich (interkulturelle Kompetenz, ggf. Change Kompetenz bei der neuen Beteiligung).

Das Seminar Konzern- und Beteiligungs-Controlling bildet den perfekten Einstieg dafür – ob virtuell oder im Präsenzformat:

- 17. – 19. April 2023 in Hamburg

- 27. – 29. Novermber 2023 Online

Autor: Gerhard Radinger, Partner und Trainer der CA controller akademie

1 Das Trademark weist auf die Urheberrechte hin: www.sternstewart.com