Aktuelle News

- Wie fit sind Sie in Rechnungslegung?

- Investitionen – (k)eine einfache Entscheidung

- Wer übernimmt in Zukunft die Planung – Mensch oder Maschine?

- Die besten Tools für Data Science: Ein Überblick

Seminarangebot zu diesem Thema

Wie fit sind Sie in Rechnungslegung?

Ein Beispiel aus dem aktuellen Steuerfortentwicklungsgesetz

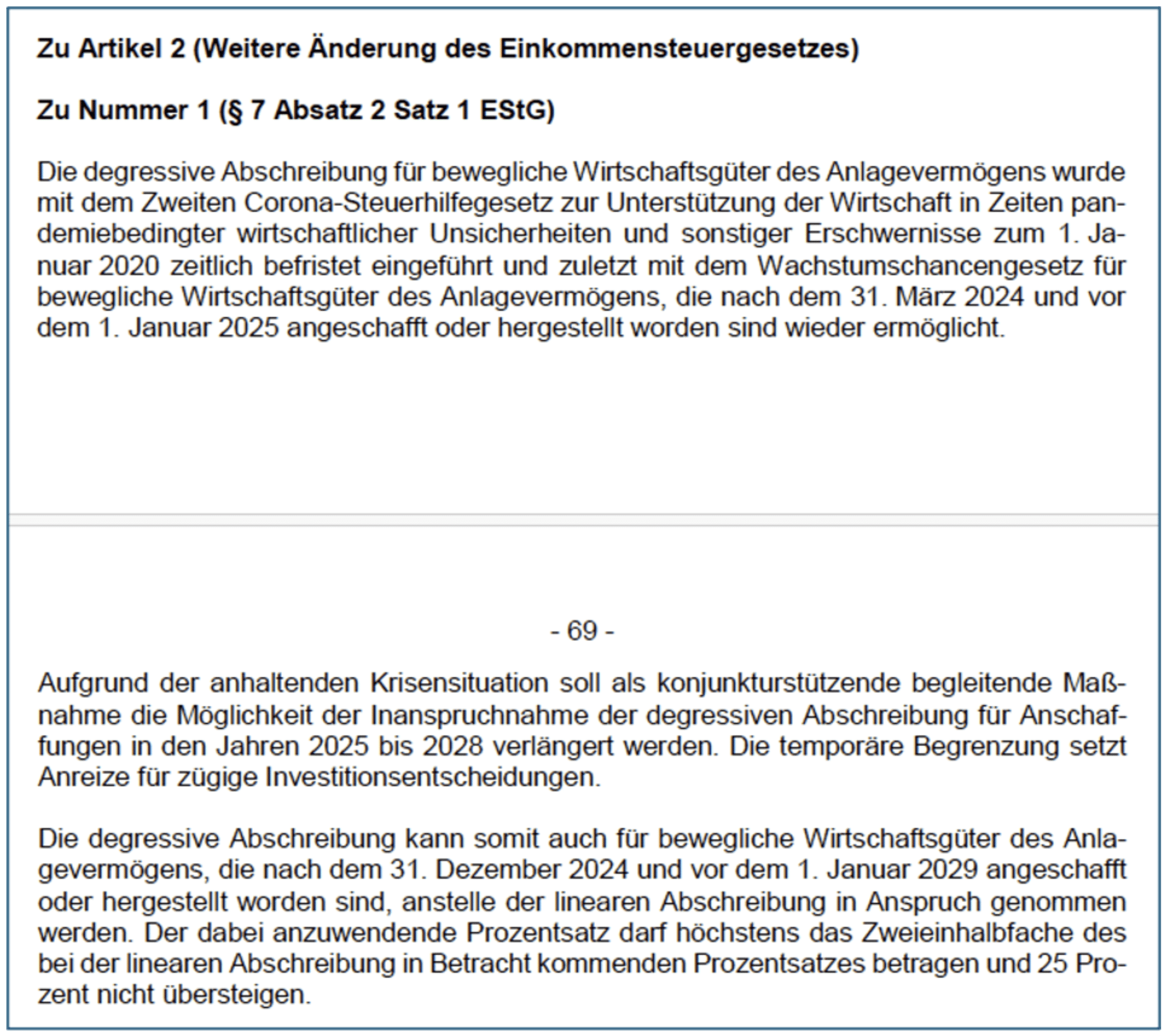

Alle Jahre wieder kommt es zu Änderungen im Steuerrecht. Steuerliche Anpassungen sind aktuell auch ein Teil des Wachstumspakets der Bundesregierung. So sollen unter anderem die lahmenden Investitionen angekurbelt werden. So kommt es – neben zahlreichen anderen Änderungen – aller Voraussicht nach zu einer Verlängerung der degressiven Abschreibung für bewegliche (materielle) Güter des AV im Steuerrecht. Eine Übernahme dieser steuerlichen Abschreibungen in den handelsrechtlichen Abschluss ist weiterhin nicht vorgesehen (keine umgekehrte Maßgeblichkeit). Können Sie die sich daraus ergebenden Effekte im Rahmen einer integrierten (Finanz-)Planung (Plan-GuV, Plan-Bilanz und Plan-CF-Statement) berücksichtigen? Nachfolgend sehen Sie den dazugehörigen Auszug aus dem Gesetzesentwurf „Entwurf eines Gesetzes zur Fortentwicklung des Steuerrechts und zur Anpassung des Einkommensteuertarifs (Steuerfortentwicklungsgesetz – SteFeG)“ S.68 f:

Was folgt daraus für die Finanzplanung?

Haben Sie eine spontane Idee, was aus dem Unterschied der beiden Abschreibungsvarianten im Handels- und Steuerrecht folgt?

Wer regelmäßig am Jahresabschluss mitwirkt (z.B. beim Thema Rückstellungen) oder die Jahresabschlüsse von Tochterunternehmen analysiert, wird sich damit vermutlich nicht schwertun. Auch Beteiligungs-Controller, die im Rahmen der Planung der Bilanz und der Liquidität diesen und weitere Effekte berücksichtigen müssen, werden vermutlich an latente Steuern gedacht haben. Vielleicht gehören Sie aber gerade auch nicht zum genannten Personenkreis und fragen sich, wieso sich latente Steuern ergeben. Vielleicht überlegen Sie auch noch, ob es nun aktive latente Steuern oder passive latente Steuern sind. Schauen wir dazu ein wenig hinter die Kulissen der Zahlen. Auch wenn Controller keine Buchhalter ersetzen können und wollen: ein Grundverständnis, wie die Rechnungslegung funktioniert, ist sehr nützlich. Das Hintergrundwissen hilft jedem Controller und Finanzer bei der Planung und Analyse der Zahlen.

Nach dem Steuerrecht nun ein Blick ins Handelsrecht

Nachdem im Einkommensteuergesetz (EStG) nun in unserem Beispiel per Gesetz festgelegt worden ist, dass eine degressive Abschreibung (voraussichtlich) möglich wird, wenden wir den Blick zum HGB. Das HGB dient als Beispiel für das Handelsrecht. Wir haben es deshalb ausgewählt, weil es zwingend für jeden deutschen Einzelabschluss anzuwenden und damit weiter verbreitet ist als die IFRS. Nur der Vollständigkeit halber sei angemerkt, dass auch die IFRS zum gleichen ökonomischen Ergebnis kommen (und die Nähe zum Schweizer Obligationenrecht und österreichischem Unternehmensgesetzbuch ist auch vorhanden 😉).

Im HGB-Abschluss kann die degressive Abschreibung gemäß § 7 EStG nicht übernommen werden. Dies ergibt sich aus den grundlegenden Prinzipien des Handelsgesetzbuches.

Vier Aspekte helfen, wenn man sich die Lösung erarbeiten will:

- Grundsätzliche Vorschriften zur Vermögensbewertung:

Im HGB regelt § 253 HGB die Grundlagen für die Bewertung und Abschreibung von Vermögensgegenständen. Diese schreiben vor, dass die Abschreibungen planmäßig (=gemäß einem Abschreibungsplan) auf die Nutzungsdauer verteilt werden müssen. Damit ist noch keine lineare Abschreibung „vorgegeben“ (wie manchmal fälschlich vermutet wird). Die Art der Abschreibungsmethode muss vielmehr den wirtschaftlich zugrunde liegenden Sachverhalt abbilden. Die Konkretisierung ergibt sich meist aus dem nächsten Punkt.

- Grundsatz der Vorsicht (§ 252 Abs. 1 Satz 4 HGB):

Das HGB fordert, dass bei der Bewertung das Vorsichtsprinzip anzuwenden ist. Die Grundsätze ordnungsgemäßer Buchführung (GoB) streben diesbezüglich im Regelfall lediglich eine gleichmäßige Verteilung der Abschreibungen über die Nutzungsdauer an. Das HGB geht üblicherweise von einer linearen Abschreibung als ‚Normalfall‘ des Wertverzehrs aus. Lediglich in Fällen, in denen eine degressive Abschreibung den Werteverzehr richtig abbildet, kann im HGB gem. § 253 Abs. 3 Satz 1 Handelsgesetzbuch (HGB) eine degressive Abschreibung gebildet werden. Hohe Wertverluste zu Beginn der Nutzungsdauer kann man insbesondere bei stark von kurzfristigen Trends abhängigen Gütern annehmen oder auch bei Gütern aus Branchen mit hoher Innovationsgeschwindigkeit. Da wir aber gerade eine Beurteilung für einen Vermögensgegenstand des Anlagevermögens vornehmen (und nicht des Umlaufvermögens), wäre gemäß § 266 Abs. 2 HGB für Immaterielle Vermögensgegenstände, Sachanlagen oder Finanzanlagen zu prüfen, ob es Gründe für überproportionale anfängliche Wertminderungen gibt. Für die meisten Branchen und Vermögensgegenstände wird man das verneinen. In der großen Mehrzahl der Fälle dürfte ein linearer Wertverlust, also eine lineare Abschreibung, sachgerecht sein. Davon gehen die GoB und auch wir hier weiter aus.

–> Zwischen-Fazit: Das HGB kommt aus sich allein heraus nicht zu einer degressiven Abschreibung.

- Maßgeblichkeitsprinzip (§ 5 Abs. 1 EStG) (vs. „umgekehrte Maßgeblichkeit“?):

Das Steuerrecht schreibt selbst, dass das Betriebsvermögen grundsätzlich „nach den handelsrechtlichen Grundsätzen ordnungsgemäßer Buchführung [GoB]auszuweisen ist“. Anders ausgedrückt: das Prinzip der Maßgeblichkeit besagt, dass die Handelsbilanz als Basis für die Aufstellung der Steuerbilanz dient und nicht umgekehrt. Steuerrechtliche Regelungen, wie die degressive Abschreibung nach § 7 EStG, treten erst danach hinzu. Steuerliche Regelungen sind darum auch nicht ohne weiteres auf den HGB-Abschluss übertragbar.

Das vielen noch aus früheren Zeiten bekannte Prinzip der sogenannten „umgekehrten Maßgeblichkeit“ (steuerliche Regelungen dürfen grundsätzlich in die Handelsbilanz übernommen werden) ist seit dem BilMoG (2009) abgeschafft. Das BilMoG, als Umsetzung einer EU-Richtlinie, hatte als Prinzip die stärkere Trennung zwischen Handels- und Steuerrecht verankert. Seit rund 15 Jahren haben damit angelsächsische Prinzipien der Rechnungslegung, die wir aus den IFRS oder US-GAAP kennen (schweizerische Fachempfehlung für Rechnungslegung, FER, analog), in das deutschsprachige Handelsrecht Einzug gehalten.

–> Zwischen-Fazit: Aufgrund der fehlenden umgekehrten Maßgeblichkeit kann also ebenfalls nicht die degressive AfA aus dem Steuerrecht in den handelsrechtlichen Abschluss übernommen werden.

- Unterschiede zwischen Handels- und Steuerrecht:

Während das Handelsrecht primär dem Gläubigerschutz dient und daher eher konservative Bewertungsansätze bevorzugt, zielt das Steuerrecht auf fiskalische Interessen ab und erlaubt daher Methoden wie die degressive Abschreibung zur Förderung von Investitionen. Es ist also bewusst angestrebt, zwischen HGB und EStG abweichende Darstellungen der Finanz-/Vermögens-/Ertragslage zu erzeugen. Hinzu kommt, dass gemäß § 252 Abs. 1 Satz 6 HGB die Bewertungsprinzipien stetig anzuwenden sind. Das bedeutet, dass (unter anderem auch) im Regelfall die Abschreibungsmethoden des Vorjahres anzuwenden sind. Es braucht also Gründe, wenn mit der Stetigkeit der Bewertung gebrochen wird. Die Verfolgung steuerlicher Ziele als Grund ist dabei umstritten, auch wenn IDW HFA 38 diesen Punkt unter anderem aufführt. Die Mehrheit der Unternehmen (subjektives Empfinden des Autors) verwendet also das jährliche steuerliche Update nicht als Anlass für eine Änderung der Bewertungsgrundsätze.

–> Zwischen-Fazit: Auch aus diesem Grund bleibt es im HGB bei der linearen Abschreibung.

Zusammengefasst:

Das HGB akzeptiert nur degressive Abschreibungen, die sich aus der Natur des Werteverzehrs ergeben und nicht, falls sie einfach nur aus dem Steuerrecht übernommen werden sollen. Es kommt damit in aller Regel weiterhin zu unterschiedlichen Abschreibungen zwischen HGB und EStG. Und damit stehen unterschiedliche Werte für unseren Gegenstand des Anlagevermögens in Handels- und Steuerbilanz.

Tipp: Anstelle der obigen Überlegungen hilft immer auch ein Blick in einen Bilanzkommentar.

Was sind nun latente Steuern und wie ist vorzugehen?

Im HGB gilt im Rahmen der latenten Steuern das sogenannte „Temporary Konzept“. Es bezieht sich ausdrücklich auf die Werte in der Bilanz und nicht auf die GuV! Ausgangspunkt der Denklogik sind die Bilanzen. Es soll ein zutreffendes Bild der Vermögenslage gezeigt werden. Das mag der Grund sein, warum vielen Controllern der Zugang zu latenten Steuern schwerfällt. Controller denken in Kosten und Erträgen bzw. in Aufwand und Ertrag. Das ist die Logik von GuV (und im IFRS ergänzend des OCI – Other Comprehensive Income).

Im Temporary Konzept gilt eine andere Denklogik. Diese folgt dem steuerlichen Ansatz. Dabei ergibt sich das Eigenkapital aus dem Delta von Vermögenswerten und Schuldenpositionen. Eine Mehrung oder Minderung des Eigenkapitals von einer Periode zur nächsten folgt aus den Veränderungen der Vermögens- und Schuldenwerte. Natürlich führen beide Denkansätze letztlich zum gleichen Ergebnis. Schließlich ist die GuV aus bilanzieller Sicht ein Unterkonto des Eigenkapitals. Wenn also Handels- und Steuerbilanz unterschiedliche Wertansätze haben, dann ergeben sich auch unterschiedliche Gewinne im Handels- und Steuerrecht. Und von der Gewinnhöhe ist es nur noch ein Schritt zu den Steuern. Viele dieser unterschiedlichen Wertansätze gleichen sich im Zeitablauf aus, sind also temporärer Natur. Daher der Name des Temporary Konzepts. Für zeitliche Verschiebungen werden bilanziell aber schon immer Werte abgegrenzt.

Man könnte darum sagen: latente Steuern sind eine Steuerabgrenzung. Diese Abgrenzung von Steuern bildet künftige Steuermehrzahlungen („Schulden gegenüber dem Fiskus“) und künftige Steuerminderzahlungen („ungewisse Forderung an den Fiskus“) ab. Diese zeitliche Abgrenzung von Steuerzahlungen kann sowohl für die mehrjährige Finanzplanung als auch für die Jahresabschlussanalyse bedeutsam sein.

Durch die Ermittlung der latenten Steuern auf Basis der Bilanzdifferenzen ergibt sich (aus der oben beschriebenen Denklogik) ein Effekt auf die handelsrechtliche GuV. Es wird dort ein fiktiver Steueraufwand auf Basis des handelsrechtlichen Ergebnisses ermittelt. Wenn also beispielsweise im Handelsrecht höhere Gewinne als im Steuerrecht entstehen, dann sollte dort auch ein entsprechend höherer Steueraufwand gezeigt werden. Latente Steuern wirken quasi als korrigierendes Element. Da die tatsächliche Höhe des Steueraufwands im Steuerrecht erfolgt, kommt es in der Handelsbilanz zum Ausweis der latenten Positionen.

Bei höheren Gewinnen im Handelsrecht gilt – schon mal vorweggenommen – der Ausweis noch drohender kommender Steuernachzahlungen („passive latente Steuern“). Man könnte es ökonomisch wie eine Art Rückstellung für Steuern betrachten, auch wenn es formal nicht Rückstellung heißt.

Das Vorgehen

- Mit dem Temporary-Konzept wird zuerst geprüft, ob latente Steuern grundsätzlich zulässig oder verboten sind. Dabei gilt:

Die erste Frage lautet, ob die Vermögensdifferenzen zwischen Handels- und Steuerbilanz permanent (zeitlich unbegrenzt) sind oder sich im Zeitablauf definitiv aufheben bzw. sich zumindest aufheben können. Falls die Differenzen permanent sind, kann es keine latenten Steuern geben. Im anderen Fall sind latente Steuern grundsätzlich möglich – evtl. sogar verpflichtend. Dabei spielt es keine Rolle, ob sich die Differenzen automatisch aufheben oder ob dies von Entscheidungen des bilanzierenden Unternehmens abhängt (sogenannte „quasi-permanente Differenzen“). Relevant ist nur, ob sie sich über die Zeit aufheben können.

In unserem Beispiel der Abschreibungen ist klar, dass sich temporäre Wertunterschiede in der Bilanz über die Zeit aufheben müssen, da mit dem Ende der Nutzungsdauer auch keine Differenzen mehr bestehen können. Die Abschreibungshöhe (als Summe über alle Perioden) ist in Handels- und Steuerrecht identisch und der Vermögenswert hat somit in beiden Bilanzen einen Restwert von Null. Es handelt sich also um zeitlich begrenzte Differenzen in der Bilanz. Sie werden sich absehbar aufheben, d.h. die Differenzen sind nicht ‚quasi-permanent‘.

–> Zwischen-Fazit: Der Ansatz von latenten Steuern für die zwischenzeitlichen („temporären“) Differenzen ist zu prüfen!

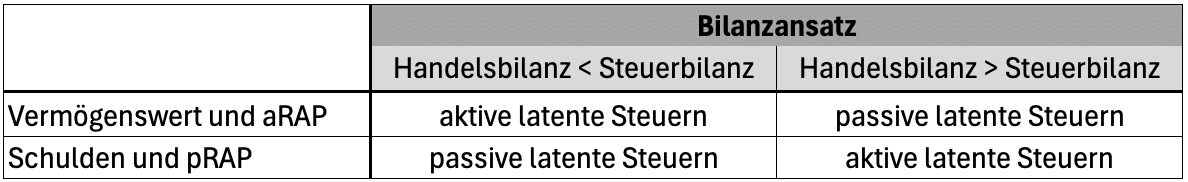

- Das folgende Schema gibt eine schnelle Antwort, ob es sich um aktive oder passive latente Steuern handelt:

Wer beispielsweise schon bei uns in der Stufe IV – Planungsanwendungen & Umsetzung war, wird diese Darstellung aus Kapitel 4 „IFRS für Controller“ kennen.

- Diese Unterscheidung in aktive bzw. passive latente Steuern ist für die Frage wichtig, ob die latenten Steuern verpflichtend angesetzt werden müssen oder lediglich ein Ansatzwahlrecht besteht. Da es sich in unserem Beispiel um passive latente Steuern handelt, besteht nach § 274 Abs. 1 HGB ein Ansatzgebot. Weitere Aspekte, wie das Ansatzwahlrecht für aktive latente Steuern oder auch die Darstellungsweise (Brutto- vs. Nettomethode) beim gleichzeitigen Auftreten von aktiven und passiven latenten Steuern sollen hier nicht weiter vertieft werden. Dies sind Vertiefungsthemen, falls man als Controller intensiver in die Bilanzplanung und -erstellung eingebunden ist.

Neben unterschiedlichen Abschreibungsgeschwindigkeiten bestehen in der Praxis weitere typische Fälle, bei denen latente Steuern auftreten wie z.B. Aktivierung von Entwicklungskosten in der Handelsbilanz, Drohverlustrückstellungen in der Handelsbilanz oder außerplanmäßige Abschreibungen für nicht dauerhafte Wertminderungen in der Handelsbilanz oder im Konzernabschluss.

Da latente Steuern nicht an der GuV ansetzen, sondern an den Vermögensdifferenzen von Handels-/Steuerbilanz, führt jede Bewertungsdifferenz der Bilanzen zu latenten Steuern. Es sind also nicht nur erfolgswirksame Abweichungen in Handels-/Steuerrecht, die zu latenten Steuern folgen, sondern auch Differenzen aus erfolgsneutralen Vorgängen. Latente Steuern sind darum seit einigen Jahren aus den Bilanzen nicht mehr wegzudenken. Auch wir Controller müssen uns dem stellen, wenn wir neben dem Ergebnis auch die Vermögens- und Liquiditätslage des Unternehmens verstehen und steuern wollen.

Möglicherweise ist dieses kleine Beispiel ein Anreiz, Ihre Kenntnisse im Bereich der Rechnungslegung aufzufrischen bzw. zu vertiefen. Vielleicht empfanden Sie den Text als kleine Herausforderung oder vielleicht haben Sie sich darüber gefreut, dass Ihr Wissen bestätigt wurde.

Je nachdem, welche Vorkenntnisse und Interessen Sie haben, folgen hier unterschiedliche Empfehlungen:

- Wenn Sie nach langer Zeit Ihre Rechnungslegungskenntnisse auffrischen möchten oder sich eine Übersicht zu HGB- und IFRS im Vergleich anschauen möchten, dann empfehle ich Ihnen das Fachseminar Rechnungslegung für Controller. Dort erfahren Sie, wie man die HGB- und IFRS-Normen in der Praxis richtig anwendet und wie sie die Zahlen im Controlling beeinflussen. Zugleich lernen Sie die Unterschiede und Gemeinsamkeiten von HGB und IFRS kennen. Es ist perfekt für den Wiedereinstieg in Rechnungslegungsthemen.

- Wenn Sie sich schon besser auskennen und sich spezifisch auf eine der beiden Rechnungslegungsnormen im Handelsrecht vertiefen wollen, dann empfehle ich Ihnen das HGB Bilanzierung – Vertiefungsseminar bzw. den Lehrgang zum Certified IFRS Specialist CA (CISCA)

- Wenn Sie Ihre Rechnungslegungskenntnisse mehr vor dem Hintergrund von Planung oder Einstieg in die Jahresabschlussanalyse vertiefen wollen, dann kommen Sie doch in die Stufe II Financial & Management Accounting. Dort verwenden wir ein ähnliches Beispiel mit Zahlen in unserer Fallstudie MITAG. Sie üben vereinfachte Plan-Buchungssätze, haben eine Plan-GuV und müssen ein Plan-Cash Flow-Statement erstellen. Und einen ersten Einstieg in die Jahresabschlussanalyse machen wir auch. (Übrigens eine super Vorbereitung auf das Seminar Jahresabschlussanalyse für Controller, wo wir anhand von echten Unternehmensabschlüssen üben, die Vermögens-, Finanz- und Ertragsanalyse zu analysieren).

Autor

Guido Kleinhietpaß

Partner und Trainer der CA controller akademie